日期:2025-06-25 00:11:00 作者: 文章来源:财忠财务

纳税申报是每个企业都要做的工作,不管你公司有没有收入都需要如实记账报税,但是各地却开始推行“无税不申报”了!

有17种税,可以无税不申报啦!

01

无税不申报

的具体内容

所谓无税不申报是指对于当期没有应税收入且未发生涉税业务的纳税人,可免于办理特定税种的零申报手续,旨在简化流程、降低征纳成本。

由于是海南税局最先提出来的,所以我们暂时以海南税局的正式文件为准:

谁可以“无税不申报”?

按照规定,登记注册类型为无票种核定的小规模单位纳税人都可以。

“无税不申报”的条件?

“无税不申报”三个条件

1、即当期无应税收入或计税依据为零;未做票种核定,即已申请发票票种核定、领购发票的纳税人不适用;

2、属于增值税小规模单位纳税人,包括国家机关、企事业单位、社会团体等。

3、由于增值税一般纳税人、个体工商户、个人独资企业和合伙企业通常情况下会产生涉税信息,因此暂不适用该制度。

“无税不申报”的时间

2019年8月1日起,对2019年8月1日后新登记的小规模单位纳税人推行,对2019年8月1日前已经登记的无票种核定的小规模单位纳税人从税款所属期2019年10月1日(第四季度)起推行。

“无税不申报”具体税种

“无税不申报”,“无税不申报”的税(费)种包括增值税和消费税及其附加税费、土地增值税、资源税、房产税、城镇土地使用税、环境保护税、车船税、车辆购置税、烟叶税、印花税、耕地占用税、契税、文化事业建设费等17个税(费)种。

“无税不申报”后取消零申报?

“无税不申报”后,是不是可以取消零申报了?

还真不是:零申报是指收入总额或计税依据为零,即纳税人在一定所属期内没有任何营业收入,并不是单纯指“应纳税额为零”。

例如:一户纳税人在一个月内的增值税应税收入1万元,虽然没有达到10万元起征点,增值税及附加税费应纳税额为0,但是仍需进行增值税及附加税费的纳税申报。

所以,零申报和“无税不报”还是有不小区别的。那么怎么判断自己所在的企业能不能零申报呢?继续往下看。

02

如何判断企业

可以零申报?

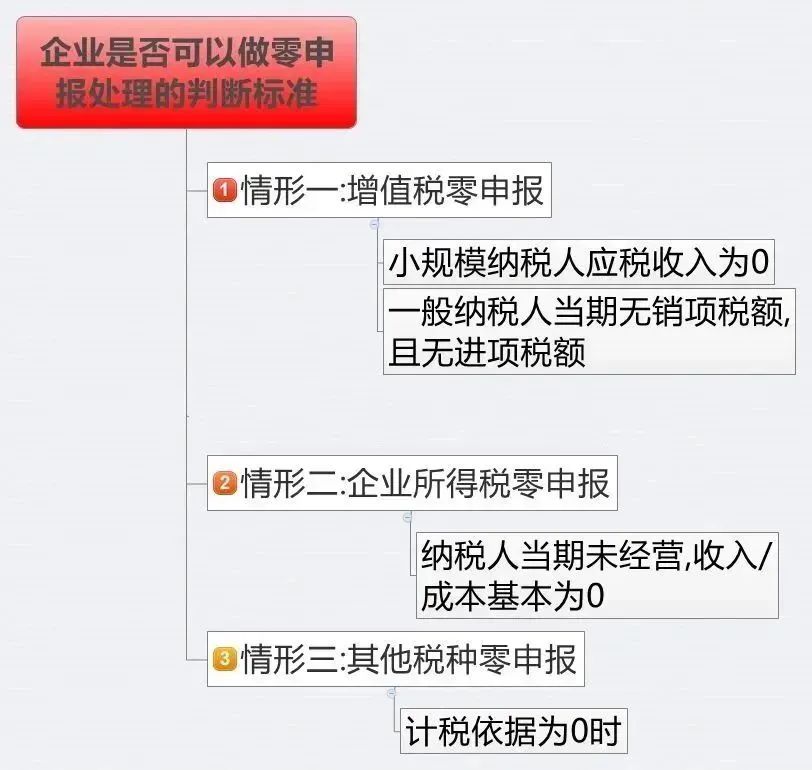

关于企业是否可以做零申报处理的判断标准!税务局是这样规定的:

1、增值税零申报:小规模纳税人应税收入为0,一般纳税人当期无销项税额,且无进项税额。

2、企业所得税零申报:纳税人当期未经营,收入/成本基本为0。

3、其他税种零申报:计税依据为0时。

简单地说就是:在纳税申报所属期内,收入、成本和费用均为0,企业才能零申报。

长期零申报后果

一般来说连续3个月零申报有可能会被列为异常申报,如果超过6个月还一直零申报的话,很有可能会被税务机关列入的重点关注对象,甚至直接引起稽查。

长期零申报可能引起的后果:

1. 罚款

企业有收入就应缴纳税款,如果一直零申报,纳税人将被列入关键监管范畴,并对其进行纳税评估,如果在评估中发现有瞒报收入、虚开发票的行为,要补缴税款加滞纳金,甚至会面临罚款。

2. 影响纳税信用等级

一年内连续3个月或累计6个月零申报,纳税信用等级就不能评为A级了,虚报申报享有税收优惠政策的纳税人立即鉴定为D级纳税人,担负D级纳税人不良影响。

3. 企业发票减量

如果公司长期性零申报且拥有税票,会由税务局扣减发票,另外按照规定纳税人还要定期去税务机关核实发票。

4. 企业发票减量

长期零申报很容易被税局列入企业异常申报状态,从而被列为重点监控对象,并且还较常出现以下涉税风险:

(1)可能被纳入“重点关注企业”和“非正常户”行列;

(2)影响信用评级:纳税人为走逃户的,按规定纳入重大失信名单并对外公告,同时利用系统核查“受票方”,核查其是否存在善意取得虚开增值税发票、恶意串通等情况,并按照规定进行查处,同时将走逃户纳税人直接评定为D级纳税人,承担D级纳税人后果;

(3)企业发票减量:对长期零申报且持有发票的纳税人,发票降版降量。同时可以按规定要求纳税人定期前往税务机关对发票的使用进行核查;

(4)若被坐实违规“零申报”:

比如虚假零申报,会被追征税款,进行行政处罚,降低信用等级等;

比如存在隐瞒收入等行为,还会处罚款、滞纳金的处罚;

若还存在虚开的行为,甚至将面临刑事责任!