日期:2024-05-07 09:45:20 作者: 文章来源:财忠财务

01

节税案例

某公司董事会于2019年8月20日向股东会提交了公司解散申请书,股东会8月22日通过决议,决定公司于8月31日宣布解散,并于9月1日开始正常清算。

公司在成立清算组前进行的内部清算中发现,2018年1月至8月公司预计盈利600万元(企业所得税税率为25%),预计9月该公司将发生费用180万元,清算所得预计为-80万元。请计算在这种情况下,企业应当缴纳的所得税,并提出节税方案。

节税方案

以9月1日为清算日期,2019年1-8月盈利600万元,应纳所得税额:600×25%=150(万元)。清算所得为-80万元,不需要纳税。

该企业可以考虑将部分费用再清算之前发生,这样可以将600万元盈利予以抵消.该公司可以在公告和进行税务申报之前,由股东会再次通过决议将公司解散日期推迟至10月1日,并于10月2日开始清算。

公司在9月1日至9月30日共发生费用180万元。假设其他费用不变,清算所得将变成100万元.此时,该公司2019年1-9月的应纳税所得额:600-180=420(万元),应当缴纳企业所得税:420*25%=105(万元)。

清算所得为100万元,应当缴纳企业所得税:100*25%=25(万元)。减轻税收负担:150-105-25=20(万元)。

02

节税思路

企业清算的所得税处理,是指企业在不再持续经营,发生结束自身业务、处置资产、偿还债务,以及向所有者分配剩余财产等经济行为时,对清算所得、清算所得税、股息分配等事项的处理。

下列企业应进行清算的所得税处理:

①按《中华人民共和国公司法》《中华人民共和国企业破产法》等规定需要进行清算的企业;

②企业重组中需要按清算处理的企业。

企业清算的所得税处理包括以下内容:

①全部资产均应按可变现价值或交易价格,确认资产转让所得或损失;

②确认债权清理、债务清偿的所得或损失;

③改变持续经营核算原则,对预提或待摊性质的费用进行处理;

④依法弥补亏损,确定清算所得;

⑤计算并缴纳清算所得税;

⑥确定可向股东分配的剩余财产、应付股息等。

企业的全部资产可变现价值或交易价格,减除资产的计税基础、清算费用、相关税费,加上债务清偿损益等后的余额,为清算所得。企业应将整个清算期作为一个独立的纳税年度计算清算所得。

企业全部资产的可变现价值或交易价格减除清算费用,职工的工资、社会保险费用和法定补偿金,结清清算所得税、以前年度欠税等税款,清偿企业债务,按规定可以计算得出向所有者分配的剩余资产。

被清算企业的股东分得的剩余资产的金额,其中相当于被清算企业累计未分配利润和累计盈余公积中按该股东所占股份比例计算的部分,应确认为股息所得;

剩余资产减除股息所得后的余额,超过或低于股东投资成本的部分,应确认为股东的投资转让所得或损失。被清算企业的股东从被清算企业分得的资产应按可变现价值或实际交易价格确定计税基础。

根据我国现行税法的规定,纳税人清算时,应当以清算期间作为一个纳税年度。《中华人民共和国企业所得税法》第53条规定:“企业依法清算时,应当以清算期间作为一个纳税年度。”清算所得也应当缴纳所得税。

因此,如果企业在清算之前仍有盈利,清算所得为亏损时,可以通过将部分清算期间发生的费用转移到清算之前,以抵销企业的盈利。这种转移可以通过改变清算日期的方式实现。

03

法律政策依据

(1)《中华人民共和国企业所得税法》(2007年3月16日第十届全国人民代表大会第五次会议通过,2017年2月24日第十二届全国人民代表大会常务委员会第二十六次会议第一次修正,2018年12月29日第十三届全国人民代表大会常务委员会第七次会议第二次修正)第57条。

(2)《中华人民共和国企业所得税法实施条例》(国务院2007年12月6日颁布,国务院令〔2007〕第512号,自2008年1月1日起实施)。

(3)《财政部国家税务总局关于企业清算业务企业所得税处理若干问题的通知》(财政部国家税务总局2009年4月30日发布,财税〔2009〕60号)。

(4)《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号)。

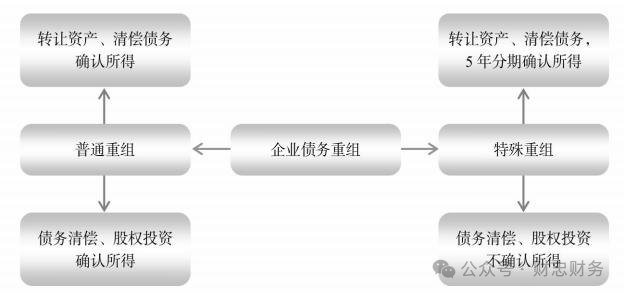

节税图